३० असोज, काठमाडौं । नेपालको शेयर बजारमा अहिले निराशा छ । सरकार तथा विभिन्न नियामक निकायहरूले सुधारात्मक कदमहरू चाले पनि त्यसले बजारलाई सकारात्मक बनाउन सकेका छैनन् । यसबीचमा सेयर ब्रोकरको संख्यामा वृद्धि भएको छ । नेपाल राष्ट्र बैंकले शेयर धितो कर्जासँग सम्बन्धित विभिन्न प्रावधानलाई खुकुलो बनाएको छ । तर, पनि बजारले त्यसलाई हरियो झन्डा देखाएको छैन ।

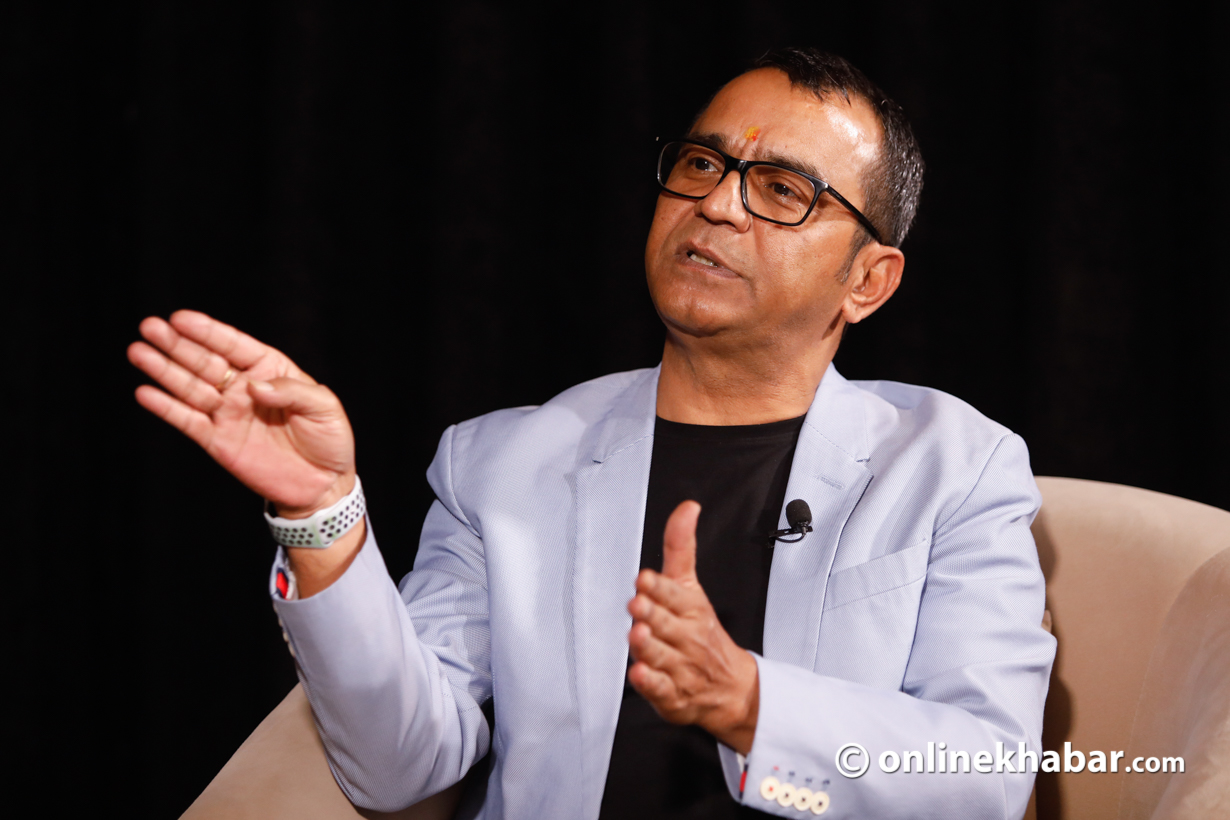

बजार कमजोर हुँदा नियामक निकाय धितोपत्र बोर्डमाथि पनि स्वाभाविक प्रश्नहरू उठेका छन् । तर, आफू आइसकेपछि अध्यक्ष र कर्मचारीहरूको तजबिजीमा होइन, ‘मेरिट’मा काम हुने प्रणालीको विकास गरेको बोर्डका अध्यक्ष रमेशकुमार हमाल बताउँछन् । हमालसँगको उनको दुई वर्षे कार्यकालको समीक्षा तथा उनीमाथि उठेका प्रश्नहरूका बारेमा अनलाइनखबरले गरेको कुराकानी :

नेपाल धितोपत्र बोर्डको अध्यक्षको रूपमा २० महिनाको कार्यकाल बिताइसक्नुभयो । कार्यकाल अब करीब ३ महिनामात्रै बाँकी छ । आफ्नो कार्यकाललाई कसरी समीक्षा गर्नुहुन्छ ?

धितोपत्र बोर्डको अध्यक्षको पद ग्रहण गर्नु अगाडि नेपाल सरकारसमक्ष पेश गरेको कार्ययोजनामा धितोपत्र बजार सुधारका लागि चारवटा पिलरमा काम गर्छु भनेको थिएँ । त्यसमध्ये अधिकांश सम्पन्न भएका छन् । तर, कतिपय महत्वपूर्ण एजेन्डा पूर्ण भइसकेको छैन ।

धितोपत्र सुधारका नीतिहरूको पूरै ‘इकोसिस्टम’ बनाउन समय चाहिन्छ । त्यसका कतिपय अंगहरू लागू भइसकेका छन् । तर, सम्पूर्ण इकोसिस्टम तयार भइसकेको छैन ।

विशेषगरी मैले सरकारी निकाय पनि योग्यता (मेरिट) को आधारमा चल्न सक्छ भनेर प्रमाणित गर्न चाहेको थिएँ । आवेदकको टाउको र अनुहार नहेरी समयसीमा तोकेर समयमा काम गर्न सकिन्छ भनेर देखाउन खोजेको थिएँ । त्यसो गर्न हामीले सक्यौं ।

शुल्कमा केही समयोजन गर्ने, मर्जर एक्विजिसनमा भएका ठूलो चुनौती चिरेर सबै लगानीकर्तालाई सन्तुष्टिको वातावरण दिन सक्यौं । श्रमिकलाई सेयरमा आरक्षणको व्यवस्था गरेर सामाजिक न्याय दियौं । वैदेशिक रोजगारीमा रहेका नेपालीहरूलाई आईपीओमा आरक्षण दिएर विदेशी विनियम सञ्चितिमा योगदान दिने काम भयो, यसले रेमिट्यान्स बैंकिङ प्रणालीबाट आउने वातावरणलाई अझै सुदृढ बनायो । त्यसले हुन्डी निरुत्साहित भयो भने विदेशी विनिमय सञ्चितिमा उल्लेखनीय प्रभाव पार्यो । त्यस्तै सिंगापुरको जस्तो मेरिटमा आधारित रहेर र समयसीमा नै तोकेर ब्रोकरको लाइसेन्स दिने प्रक्रिया अगाडि बढायौं । त्यसको प्रतिफल पाउन समय लाग्छ । प्रणालीहरू भने लागू भएका छन् ।

तपाईंले गरेकामध्ये गर्व गर्नलायकको काम चाहिँ के-के हुन् ?

मैले धितोपत्र बजारका सरोकारवालाहरूको सोचाइ (माइन्ड सेट) परिवर्तन गर्न सफल भएको छु । त्यसमा म आफूलाई गर्व महसुस गर्छु । सेबोनको टिमप्रति पनि म गर्व गर्नसक्छु । सरकारी निकायले केही गर्नै सक्दैन, सरकारी निकाय सक्षम हुँदैनन् भन्ने कुरालाई परिवर्तन गरेका छौं । सरकारी कार्यालयमा पनि समयसीमा तोकेर त्यसभित्र काम गर्न सकिन्छ, सेवाग्राहीलाई रिजल्ट दिन सकिन्छ, न्याय दिन सकिन्छ भन्ने कुरा स्थापित गरेका छौं ।

हाम्रो समाजमा सकारात्मक सोच राख्नेभन्दा पनि कसैलाई कसरी खुइल्याउन सकिन्छ भन्नेमा जोड दिने केही मानिसहरू छन् । यस्तो अरोप तिनैले लगाएका हुन् । त्यस्ता मानिसहरूको एउटा सिन्डिकेट नै छ भन्न सकिन्छ । सिन्डिकेट कुनै एउटा वर्ग वा क्षेत्रमा मात्रै लागू हुने कुरा होइन, यो सबैतिर हुने मानसिकता पनि हो

सेबोन अब सरकारी कार्यालय भए पनि यहाँ व्यावसायिक रूपमा काम भएको छ । चिनजान वा प्रभावको भरमा होइन, सम्पूर्ण मानिसले समान रूपमा सेवा पाउनुपर्छ भन्ने मान्यता स्थापित गरेका छौं । सेवा प्रवाहमा समयसीमा तोक्ने प्रणाली लागु गरेका छौं ।

प्राइभेट इक्विटी र भेञ्चर क्यापिटलको इकोसिस्टम बनाएका छौं । बैंकिङ प्रणालीको जगमा मात्रै देशको आर्थिक समृद्धि सम्भव छैन । साना र मझौला उद्यम व्यवसायलाई सेवा र उत्पादनमा नवीनता ल्याउनका लागि प्राइभेट इक्विटी र भेञ्चर क्यापिटल चाहिन्छ । विविधतापूर्ण अर्थतन्त्र निर्माणका लागि पनि यो चाहिन्छ । सबैले जागीर खाने होइन जागिर दिने पनि हो, उद्यमी बन्ने हो भन्ने वातावरण बनाउन यो पूर्वाधार चाहिएको थियो । म आएपछि त्यसमा जागरण र चेतना ल्याउनसकेँ ।

१२ वटा कम्पनीलाई विशिष्टिकृत लगानी कोषको लाइसेन्स प्रक्रिया द्रुत गतिमा दियौं । सिंगापुरजस्तै मेरिट प्रणालीबाट यो दिँदा कसैले गुनासो गर्ने वातावरण बनेन । सबैले सोचेको भन्दा छोटो समयमा लाइसेन्स पाए । त्यसमार्फत अहिले करिब ३१ अर्बको कोष खडा पनि भइसकेको छ । विदेशबाट पनि २० करोड डलर नेपालमा परिचालन हुन लागेको छ । यो हामीले गरेको सुधार देखेर आउन लागेको हो । अब बल्ल नेपालमा स्टार्टअप सुरु भएको छ ।

नेपालमा अब स्टार्टअपको लागि लगानी बैंकमा होइन, प्राइभेट इक्वीटी र भेञ्चर क्यापिटलमा जाने हो भन्ने चेतना देखिएको छ । त्यहाँ हाम्रो लगानी सुनिश्चितता हुन्छ, त्यहाँबाट सीड क्यापिटल पाउँछौं र व्यवसायिक ज्ञान पनि पाउँछौं भन्ने चेतनाको विकास भएको छ । यसमा म गर्व गर्छु । यसको नतिजा देखिन ५/१० वर्ष लाग्छ । यसको यात्रा सुरु भइसकेको छ ।

तपाईंले निजी क्षेत्रबाट अर्को स्टक एक्सचेञ्जको लाइसेन्ससँगै कमोडिटी एक्सचेञ्जको पनि लाइसेन्स दिने प्रयास गर्नुभएको थियो । त्यसमा सफल हुनुभएन । के कमजोरी भयो ?

त्यसमा सफल भइसकेको पनि छैन, असफल भइसकेको पनि छैन । त्यो यात्राको क्रममा नै छ ।

नयाँ स्टक एक्सचेञ्जलाई अनुमति दिने भनेर २०७४ सालमै बोर्डले निर्णय गरिसकेको थियो । त्यो मैले निर्णय गरेको होइन । निर्णय भएर लागु हुन सकेको थिएन । त्यसलाई लागू गर्न विश्वस्तरको सुशासन र उत्तरदायी प्रणाली चाहिँ मैले विकास गरेको छु ।

लाइसेन्सको पहिलेकै निर्णयलाई निन्तरता दिँदै त्यसको मापदण्ड मूल्यांकन प्रणाली विकास गरेर अघि बढ्न खोजेको हो । तर, हाम्रो समाजमा जुनसुकै काम गर्नुपर्दा कसै न कसैको स्वार्थका लागि गरिन्छ भन्ने मानसिकता छ । नीति बुझ्ने हाम्रो मानसिकता नै छैन । त्यही भएर यसमा केही अवरोधहरू आए ।

अहिले नेपाल सरकारको निर्देशनपछि त्यसलाई यथास्थितिमा राखिएको छ । म नभए पनि केही समयमा यो अगाडि बढ्ला । कमोडिटी बजारको प्रक्रिया पनि चाँडै अगाडि बढ्छ ।

धितोपत्र बोर्डमा तपाईं आएपछि वास्तविक क्षेत्रको धेरै कम्पनीहरूको आईपीओ आइरहेको छ । वास्तविक क्षेत्र भनिएको कम्पनीको आईपीओ आउँदा प्रिमियम जोडेर उच्च मूल्यमा आउने र त्यसलाई धितोपत्र बोर्डले सुधार नगर्ने वा धितोपत्र बोर्डको मिलेमतोमा पनि आउने गरेको छ भन्ने आरोप छ । यसमा तपाईंको भनाइ के छ ?

हाम्रो समाजमा सकारात्मक सोच राख्नेभन्दा पनि कसैलाई कसरी खुइल्याउन सकिन्छ भन्नेमा जोड दिने केही मानिसहरू छन् । यस्तो अरोप तिनैले लगाएका हुन् । त्यस्ता मानिसहरूको एउटा सिन्डिकेट नै छ भन्न सकिन्छ । सिन्डिकेट कुनै एउटा वर्ग वा क्षेत्रमा मात्रै लागू हुने कुरा होइन, यो सबैतिर हुने मानसिकता पनि हो ।

पि्रमियम सम्बन्धी ऐन, नियम, विनियमावली मैले बनाएको होइन । तर, पहिल्यै बनेका नियममा आधारित रहेर मेरिट प्रणालीमा त्यसलाई लागू गरिरहेका छौं । त्यही भएर हाम्रो पालामा द्रूत गतिमा काम भयो, यो प्रणालीप्रतिको विश्वास हो । त्यसैलाई लिएर कतिपयले मलाई बदनाम गर्न चाहेका छन् । तर, यसबाट दीर्घकालीन रूपमा अर्थतन्त्रको निर्माण र देशको विकासमा के फाइदा हुन्छ भनेर निजी क्षेत्रले बुझेको छ ।

तर, यसबीचमा केही कम्पनीको वित्तीय विवरणमा प्रश्न उठेका छन्, केही कम्पनीहरूको क्रेडिट रेटिङमाथि स्वार्थ बाझिएको पनि देखियो । तर, पनि ती आईपीओहरूले निरन्तरता पाए । त्यसमा प्रश्न उठ्नु स्वभाविक होइन र ?

यसलाई म पुरै स्पस्ट पार्छु । धितोपत्र बजारमा वास्तविक क्षेत्रका कम्पनी आउनुपर्छ भन्ने मेरो बुझाइ हो । विशेष गरेर एउटा कम्पनीको केसमा केही नकारात्मक प्रश्नहरू आए । पहिलो केस भएकाले हामीलाई पनि अनुभव कम थियो । हामीले भएका ऐन नियम, निर्देशिका र कार्यविधिअन्तर्गत त्यसको मूल्यमाथि प्रश्न गर्ने धेरै प्रयास गर्यौं । तर, सम्भव भएन । रेटिङको सवालमा पनि प्रश्नहरू उठेका हुन् । तर, त्यो रेटिङ कम्पनी भन्दा पनि आवेदन दिने कम्पनीको कुरा हो । रेटिङ कम्पनी अगाडि नै कारवाहीको दायरामा थियो । त्यसमा आवेदक कम्पनीलाई जोड्न कानुनी आधार थिएन ।

तर, त्यो आईपीओमा १०-१२ जना आवेदकले ठूलो मात्रामा फर्जी आवेदन दिएपछि त्यसको सार्वजनिक निष्कासनमा मैले नै त्यसलाई रोकेको हो । त्यो केसको कतिपय पक्षलाई अनुसन्धानको क्रममा सीआईबीमा पठाएका छौं । सम्बन्धित बैंक -सी आश्वा मेम्बर) लाई कारबाहीका लागि अनुसन्धान कमिटी बनाएर काम अगाडि बढेको छ ।

हामीले भएको नियमावली, निर्देशिका र कार्यविधि लागु गर्ने हो । त्यहाँ कुनै गुनासो आयो भने तुरुन्त कारवाही गर्ने हो । पि्रमियम मूल्यमा नियमावली र निर्देशिकामा जुन लेखिएको छ, नेपालमा जुन लेखापरीक्षण स्ट्यान्डर्ड छ, त्यहीअनुसार गर्ने हो । कहिलेकाहीँ त्यसैमा पनि प्रश्न आउँछन् ।

कागजमा सही देखिन्छ तर व्यवहारमा नहुन सक्छ भन्ने प्रश्न आएपछि घोराही सिमेन्टको आईपीओलगत्तै मैले नै अर्को प्रणालीको विकास गरें । अडिटरले गरेको अडिट पनि परीक्षण गर्नसक्ने अधिकार र ज्ञान भएको संरचना निर्माणका लागि मैले बोर्डमा प्रस्ताव गरेँ । त्यहीअनुसार सेबोन सञ्चालक समितिको सदस्य रहेको आइक्यानको उपाध्यक्षको संयोजकत्वमा मूल्यांकन भेरिफिकेसन कमिटी बन्यो । अब कुनै पनि पि्रमियम मूल्यका आईपीओको फाइलहरू सेबोनको संरचनाले त भेरिफाई गर्ने नै भयो, त्यसमाथि अर्को स्वतन्त्र तह थपियो ।

उक्त कमिटीले वित्तीय विवरणहरू भेरिफाई गरेर पि्रमियम मूल्यमा ठीक छ कि छैन त्यो तय गर्छ । कम्पनीहरूले प्रस्ताव गरेको मूल्य घटाउने हो वा नघटाउने उहाँहरूको वैज्ञानिक प्रतिवेदनले देखाउँछ । त्यही आधारमा मात्रै अध्यक्षले स्वीकृत गर्न पाउने भन्ने नीति मैले लागू गरेँ । त्यसपछि हरेक पि्रमियम आईपीओमा उक्त समितिको सिफारिसविना अध्यक्षले हस्ताक्षर गरेको छैन ।

हामीले विद्यमान नियमावली र कानुनअनुसार काम गर्ने हो । त्यसमा कुनै गुनासो छ भने तुरुन्त सम्बोधन गर्ने हो । हामीले त्यसको सम्बोधन गरिसकेका छौं ।

तपाईंले भनेजस्तै आइक्यानको प्रतिनिधि सञ्चालकको सिफारिसमा स्वीकृत आईपीओमा पनि वास्तविक र प्रक्षेपित वित्तीय विवरणमा ठूलो अन्तर देखिन्छ । अहिलेको भन्दा धेरै गुणा बढी आम्दानीको प्रक्षेपण गरेको विवरणहरूमा पनि स्वीकृति दिइएको छ । अवास्तविक प्रक्षेपण गर्नेलाई कारवाही भएको जानकारी छैन । यसरी लगानीकर्तालाई झुक्याउने क्रम कहिले रोकिन्छ ?

गलत विवरण पेश भएका छन् र त्यसलाई स्वीकृति दिइएको छ भन्ने गुनासो आउँदा तुरुन्तै अनुसन्धान र कारबाहीमा लैजान्छौं । म अध्यक्ष भएपछि शून्य सहनशीलताको नीतिसहित कारबाही भइरहेको छ । भित्री कारोबारसँग सम्बन्धित दुईवटा मुद्दा सरकारी वकीलको कार्यालयमा दर्ता भएका छन्, जुन इतिहासमै पहिलोपटक भएको हो ।

म आउनुभन्दा पहिले इतिहासमै जम्मा १० वटा कारवाही भएकोमा म आएको १९ महिनामा १६ वटा ठूला कारबाही भएका छन् । बजार म्यानिपुलेसन, भित्री कारोबार, सम्पत्ती शुद्धीकरणलगायत विषयमा कारबाही भएका छन् । रेटिङ कम्पनीलाई पनि कारबाही भएका छन् ।

अहिले हामी प्रणाली बनाउने काम गरिरहेका छौं । प्रणालीमा विश्वास गर्नुपर्छ । विशेष समितिले घोराही सिमेन्टपछि प्रिमियम मूल्यमा आवेदन दिएका हरेक जीवन बीमा कम्पनीको आईपीओमा मूल्य घटाएको छ ।

म चार्टर्ड एकाउन्टेन्ट होइन । कमिटीबाट नै सिफारिस भएर आएपछि मैले स्वीकृति दिने हो । सबै कुरा मैले जानेको हुनुपर्छ भन्न सम्भव छैन ।

लामो समयदेखि राम्रो पर्फमेन्स गरेका उत्पादनमुलक क्षेत्रका कम्पनी अंकित मूल्यमा आईपीओ जारी गर्न तयार भएनन्, उनीहरूलाई सुविधा दिएर ल्याउनुपर्छ भनेर प्रिमियम मूल्यको व्यवस्था गरिएको हो । तर, त्यो विधिमा पहिल्यै विशेष सुविधा पाएका हाइड्रोपावर, अनिवार्य सूचीकृत हुनैपर्ने बीमा कम्पनीले पनि त्यो सुविधा पाए । त्यसमा पनि तपाईंमाथि प्रश्न उठेको छ नि ?

संसारभरि नै सेयरको मूल्य घटबढ भइरहन्छ । तर, पि्रमियम मूल्यमा जारी शेयरको मूल्य घट्यो भने धितोपत्र बोर्डको अध्यक्षलाई गाली गर्ने, भ्रष्टाचार गर्यो भन्ने आरोप लगाउन थालियो । यो संस्कार कहीँ पनि स्वीकार्य छैन ।

लाइफ इन्स्योरेन्स कर्पोरेशन (एलआईसी) भारतको सशक्त कम्पनी हो । एलआईसीले केही वर्ष अगाडि भारतकै सबैभन्दा ठूलो आईपीओ ९०२ देखि ९४९ भारुसम्म जारी भएको थियो । आज त्यसको मूल्य ५०० मा झरेको छ । तर, त्यहाँ नियामक निकायको प्रमुखलाई भ्रष्टाचारी भनिँदैन ।

मूल्य निर्धारण र कारोबारमा उतारचढाव कसरी हुन्छ भन्ने कुरा अर्थशास्त्र पढ्ने र व्यवसाय गर्ने मान्छेले बुझेका छन् । मूल्य सधैँ एउटै रहन सक्दैन र माथि मात्रै जाने भन्ने कुरा कल्पना गर्न सकिँदैन ।

सेबोनको नियमावली, निर्देशिका र कार्यविधिमा प्रिमियम मूल्यका सन्दर्भमा कुनै क्षेत्रका लागि एउटा र अर्को क्षेत्रको लागि फरक नियम छैन । तीन वर्षभन्दा बढी लगातार नाफा कमाएका -अहिले २ वर्ष) कम्पनीले पि्रमियममा आईपीओ जारी गर्न पाउँछन् । यसका अन्य प्रक्रिया पनि छन् ।

पुराना कम्पनीको आईपीओ जारी गर्दा बुक बिल्डिङ प्रक्रियाबाट अगाडि बढ्नुपर्ने हो । प्रिमियम भन्ने शब्द नै गलत हो । संसारले अपनाएको मोडल फ्री प्राइसिङ हो । आईपीओको मूल्य १०० नै हुनुपर्छ भन्ने ग्यारेन्टी छैन । नेपालमा वषौर्ंदेखि ५०/६० रूपैयाँ नेटवर्थ भएका कम्पनीलाई पनि १०० रूपैयाँमा आईपीओ निष्कासन गर्न दियौं नि ।

हामीले अहिले नाफामा भएका कम्पनीलाई पि्रमियममा आईपीओ ल्याउन दिएका छौं । भियतनामको भिनफाष्ट कम्पनी ५ वर्षभन्दा कम अवधिमा फोर्डभन्दा ठूलो भइसकेको छ । १ डलर फेस भ्यालु भएको कम्पनीको सेयर ३७ डलरमा बिक्री भयो । तर त्यो कम्पनी अहिले पनि घाटामा छ । भविष्य हेरेर मानिसहरूले लगानी गरेका छन् ।

हाम्रोमा नाफामा भएका कम्पनीले पनि नेटवर्थको २ गुणाभन्दा बढी प्रिमियम मूल्य हुन नहुने सेबोनको निर्देशिका र कार्यविधिमा उल्लेख छ ।

राइट सेयर कमजोर पूँजीको अवस्था भएको कम्पनीले इस्यू गर्ने हो । बलियो कम्पनीले त लाभांश दिन्छ नि । राइट इस्यू गरेपछि सेयरको मूल्य घट्छ । हामीले सबैले पढेको फाइनान्सले यही भन्छ । कि नेपालका लागि अलग किताब लेखौं । तर, नेपालमा सधैँ राइट सेयर इस्यु गर्दा किन मूल्य बढाइन्छ ? हामी यो अनुसन्धान गर्दैछौं ।

केही बीमा कम्पनीहरूले निर्धारित समयमै आईपीओ ल्याए, जुन १ सय रूपैयाँमा सर्वसाधारणले किन्न पाए । तर, निर्धारित समयमा आईपीओ नल्याउने कम्पनीलाई कारबाही हुनुको साटो झन् पि्रमियम मूल्य पो दिइयो । यसमा भ्रष्टाचार भएको भनेर अख्तियारमा उजुरी नै परेको छ । यसमा के भन्नुहुन्छ ?

बीमा प्राधिकरण बीमा कम्पनीहरूको नियामक निकाय हो । बीमा ऐनअनुरूपका व्यवस्था लागू भए कि भएनन् भनेर हेर्ने उहाँहरूले हो । कुन कम्पनीले कहिले आईपीओ ल्याउनुपर्थ्यो भनेर हेर्ने प्राधिकरणले हो ।

प्रिमियममा सेयर जारी गर्न सैद्धान्तिक स्वीकृति दिएको चिठी बीमा प्राधिकरणले हामीकहाँ पठाइसकेपछि त्यसलाई धितोपत्र बोर्डले रोक्न मिल्दैन । सेबोनको नियमावलीले कुन क्षेत्रलाई पि्रमियम मूल्य दिने, कुनलाई नदिने भनेर छुट्याएको छैन । कम्पनीको ऐनले पनि त्यो भन्दैन । त्यसो हुँदा कानूनबमोजिम गर्नुपर्ने काम हामीले गरेनौं भने त अख्तियारले हामीलाई समात्छ नि !

हाम्रो कानून, नियमावलीमा उल्लेख भएको विधि र प्रक्रिया पुगिसकेपछि पनि प्रिमियममा जान दिइएन भने यसले के कारणले रोक्यो भनेर हामीलाई त अख्तियारले सोध्छ । त्यसैले मेरो ठाउँमा अन्य जोकोही भए पनि त्यही गर्नुपर्छ । हामीसँग यो विषय जोडिँदै जोडिँदैन । बीमा प्राधिकरणको अनुमतिविना हामीले गरेको भए हामीमाथि प्रश्न उठ्थ्यो ।

एउटा संयोग नै भनौं । बुक बिल्डिङ प्रणालीमा सेबोनबाट भएको कमजोरीपछि सृजना भएको एउटा परिस्थितिले तपाईं अध्यक्ष बन्नुभएको थियो । तपाईं रहुन्जेलसम्म पनि बुक बिल्डिङ प्रणाली सुरु हुन सकेको छैन । संयोग मात्रै हो कि तपाईंले नचाहेको हो ?

बुक बिल्डिङ आफैँमा सशक्त प्रणाली हो । बुक बिल्डिङ संस्थागत लगानीकर्ता ल्याउने प्रक्रिया हो । यसमा ४० प्रतिशत संस्थागत लगानीकर्ताले ज्ञारेन्टी लिन्छन् । यसले बजारमा संस्थागत लगानीकर्ता बढ्छन् । तर, बुक बिल्डिङ प्रणाली लागू गर्न नसक्नु हाम्रो कमजोरी हो । म आएदेखि नै त्यसमा जोड दिइरहेको छु ।

म अध्यक्ष भएर आएदेखि नै प्राथमिकतामा राखेको विषय हो । ६ महिनाअगाडि सबै सरोकारवालाहरू कम्पनीहरू, बिक्री प्रबन्धक, नेप्से र धितोपत्र बोर्डका पदाधिकारीहरू राखेर यस विषयमा छलफल गरेका थियौं । उहाँहरूले दुई महिनाभित्र सुझाव दिन्छौं भन्नुभएको थियो । तर, त्यो समय दिएको ४ महिना भयो । अब भने त्यसमा ब्रेकथ्रु हुँदै छ । त्यसमा नेप्सेले कतिपय काम गर्नुपर्ने छ, अन्य काम पनि छन् ।

त्यो ब्रेकथ्रु भनेको के हो ?

कम्तीमा एउटा बुक बिल्डिङ प्रक्रिया अगाडि हुन्छ । बुक बिल्डिङको प्रक्रिया स्थापित हुन्छ । त्यसपछि सेयरबजारमा जाँदा उचित मूल्य पाउँछौं भनेर कम्पनीहरूलाई भरोसा हुन्छ ।

यो विधिमा योग्य संस्थागत लगानीकर्ताले सोचेको र प्रस्ताव गरेको मूल्यलाई स्वीकार गर्न सक्नुपर्छ । पि्रमियममा जाँदा नेटवर्थको २ गुणा मात्रै मूल्य पाइन्छ तर बुक बिल्डिङमा जाँदा बढी पाउन पनि सक्छ । त्यसो हुँदा पि्रमियमभन्दा यो खराब भयो भनेर भोलि यही समाजले भन्न सक्छ । किनभने संसारमा कुनै पनि प्रणाली आफैँमा पूर्ण हुँदैन ।

अहिले धितोपत्र बजारमा निराशा छ । केही नियामकहरूले गरेको सुधारको प्रयासले पनि बजार बढ्न सकेको छैन तपाईं सेबोनमा आएर काम गर्न सुरु गर्दा लगानीकर्ताले तपाईंमाथि ठूलो आशा राखेका थिए । तर, पछिल्लो समय धेरै आईपीओ निकालेर बजारमा आपूर्ति बढाइदिनुभयो भन्दै उनीहरू रिसाएका छन् नि ?

सबै लगानीकर्ताको गुनासो छ भन्ने कुरा म मान्दिनँ । १०-१२ जनाको सिन्डिकेसनले विरोध गर्यो भनेर सबैले गरे भन्न मिल्दैन । हाम्रो बजारमा ५० लाख जति लगानीकर्ता छन्, विभिन्न छाता संगठनहरू पनि छन् । उनीहरूलाई नै सोध्दा हुन्छ, मप्रति गुनासो छ कि छैन भन्ने ।

म आउनुभन्दा अगाडि सेबोनको अध्यक्ष पद ६ महिनादेखि खालि थियो । त्यसले गर्दा धेरै फाइल रोकिएर बसेका थिए । त्यसको पनि एकैपटक अनुमति दिँदा सार्वजनिक निस्कासन बढेको साँचो हो । तर, आईपीओको स्वीकृति धेरै दिएका कारण बजार परिसूचक घट्दैन ।

मलाई बदनाम गर्न चाहनेहरूले अरू कुनै विषय नभेटेर यस्ता नचाहिँदा एक-दुई वटा विषय निकालेका मात्रै हुन् । तर, उनीहरू वैज्ञानिक रूपमा गलत छन् । २०७२/७३ सेयर निष्कासनमा ६५ प्रतिशतले वृद्धि हुँदा इन्डेक्समा ७८ प्रतिशतले वृद्धि भएको थियो ।

हालै विज्ञहरूले गरेको एक अध्ययनले गएको २० वर्षमा सार्वजनिक निस्कासन बढ्दा बजार पनि बढेको देखिएको छ । अर्थात् यी दुईबीच बलियो सकारात्मक सहसम्बन्ध छ । २०६५/६६ मा बाहेक सार्वजनिक निष्कासनको स्वीकृति बढेको बेला बजार बढेको देखिन्छ ।

विश्वमा नै उतारचढावको स्थिति र त्यसले निर्माण गरेको उच्च मुद्रास्फीतिको अवस्थासँगै उच्च ब्याजदर, पूँजीको अभाव र मौदि्रक नीतिमा भएका केही कडाइका कारण बजार घटेको हो । यो परिस्थितिलाई लगानीकर्ताले नपत्याएको छ । पूँजीगत खर्चमा ह्रास आउनु तथा राजनीतिक अस्थिरता पनि यसका कारण हुन् ।

बजारको उतार चढावसँग सम्बिन्धत १०/११ वटा मुख्य कारकहरू छन् । त्यसमध्ये माग र आपूर्ति एउटा मात्रै फ्याक्टर हो ।

पुतलीसडकमा सारी बेच्ने व्यापारीसँग २ लाख सारी छन् । अर्थतन्त्र नराम्रो छ, उपभोग घटेको छ । त्यसो हुँदा हाम्रो २ लाख सारी बिक्री नभएसम्म बजारमा अरू सारी ल्याउन सरकारले बन्द गरिदिनुपर्यो भन्ने जस्ता बहस भइरहेका छन् । १०-१२ जना नाइकेले अब आईपीओ बन्द गर्नुस् भनेपछि सेबोनले बन्द गरेको नोटिस टाँस्नुपर्यो भन्ने किसिमका माग कतिपयले गरिरहेका छन् । तर, सेबोनको अध्यक्षका रूपमा मैले त्यसको उल्टो गर्न खोजिरहेको छु ।

प्रणालीले काम गर्नुपर्छ, हाकिम, पदाधिकारीमा तजबिजी दिनु हुँदैन । असीमित अधिकार दिनुहुँदैन । जहाँ निर्णय गर्ने अधिकारीलाई असीमित तजबिजी अधिकार दिइन्छ, त्यो समाज अगाडि बढ्नै सक्दैन । मैले चेन्ज गर्न खोजेको यही हो ।

सेबोनले चाँडो निर्णय गर्दा निजी क्षेत्रलाई कति लाभ भएको छ । दीर्घकालीन अर्थतन्त्र निर्माणमा कति टेवा पुगेको छ । पुँजी निर्माणमा, पुँजीको प्राप्तिमा, उत्पादन बढाउन कति योगदान भएको छ हेर्नुपर्यो । यसले रोजगारी बढेको छ, राज्यको कर बढाउन यसले योगदान गरेको छ । पुँजीबजार त राज्यको आर्थिक प्रणालीको प्रमुख अंग हो । सेवोनको निर्माण नै त्यसका लागि गरिएको हो ।

त्यसैले सेबोनको हाकिमलाई यति पावरफुल नबनाऔं कि उसले ६ महिना स्वीच अन-अफ गर्न सकोस् । के यो पानीको धारा हो र चाहेको बेला बन्द गर्ने र खोल्ने ?

सेयर बजारमा आपूर्ति बढेपछि माग पनि बढाउनेतर्फ सोच्नुपर्छ होला नि ?

अब माग बढाउने कुरा गर्ने हो । त्यसका लागि अनुकुल वातावरण तयार गर्नुपर्यो । लगानी गर्ने मानिसले एउटा कम्पनी हेरेर गर्ने हो । यो कम्पनी जस्तै अरू कति छन् भनेर गर्ने होइन । माग बढाउन मार्जिन-लेण्डिङ र ट्रेडिङका लागि कार्यविधि बनाउँदै छौं । अक्सनका लागि र इन्ट्राडे ट्रेडिङका लागि पहिला अध्ययन गर्ने, अब कार्यान्वयनको मोडल हेर्नेसहितका योजना बनाएका छौं । सकेसम्म तिहारअगाडि यो लागू गर्छाैं भन्ने हाम्रो विश्वास छ ।

म्युचअल फण्डमा पनि हामीले अध्ययन सकिसकेका छौं । म्युचअल फण्डमा पनि १०-१५ दिनमा ठोस निर्णय गर्दैछौं । यसले सेकेण्डरी मार्केटमा चलायमान बनाउने र डिमाण्ड ल्याउने काम गर्नेछ । अध्ययन सकिएको छ, अब बोर्डमा परिमार्जन गर्न मात्र बाँकी छ ।

त्यस्तै प्राइभेट इक्विटी फन्डका माध्यमबाट पनि दोस्रो बजार चलायमान बनाउन सकिन्छ की भन्ने हिसाबले त्यसको अध्ययन पनि अन्तिम चरणमा छ । तिहारपछि यसलाई पनि लागु गर्ने योजना छ । माग सृजनाका तीनवटा ठोस प्रणाली लागु गर्दैछौं । यसले अहिले बैंक तथा वित्तीय संस्थाबाट भइरहेको मार्जिन-लेण्डिङका सीमा, कर्जाका सीमितता र असुन्तष्टीलाई पनि सम्बोधन गर्ने छ ।

हामी अध्ययन र अनुसन्धानमार्फत ल्याइएका नीतिका मार्फत वैज्ञानिक प्रणाली विकास गर्दैछौं । जसका माध्यमबाट अतिरिक्त पूँजीको मार्ग निर्माण गर्छौं । हामीले तीन महिना अगाडिदेखि यसमा काम गरिसकेका छौं । हामी आफैंले अध्ययन गरिरहेका छौं । तर, कसैले चरित्रमाथि औंला नउठाओस्, यो म चेतावनी दिन चाहन्छु ।

आवश्यकता र औचित्य नहेरी निरन्तर हकप्रद (राइट) सेयर इस्यू गरेर पनि सप्लाई बढाइयो भन्ने आरोप छ नि ?

राइट सेयरको विषयमा हामीले पनि अनुसन्धान गर्दैछौं । यो घोषणा गरेपछि मप्रति आक्रमण बढेको छ । बजारका ठूला माछा तर्सेका छन् । मेरो काम गर्ने प्रणाली, मेरो काम गर्ने तरिका र काम गर्दा शून्य सहनशीलताको नीतिका कारण धेरै मानिस आत्तिएका छन् । उनीहरूको घेराबन्दीले केही फरक पर्नेवाला छैन ।

यहाँ तपाईंलाई थाहा छ, मलाई थाहा छ, व्यवसाय र अर्थतन्त्र सामान्य मात्रै बुझेका मानिसलाई थाहा छ, राइट सेयर कमजोर पूँजीको अवस्था भएको कम्पनीले इस्यू गर्ने हो । बलियो कम्पनीले त लाभांश दिन्छ नि । राइट इस्यू गरेपछि सेयरको मूल्य घट्छ । हामीले सबैले पढेको फाइनान्सले यही भन्छ । कि नेपालका लागि अलग किताब लेखौं । तर, नेपालमा सधैँ राइट सेयर इस्यु गर्दा किन मूल्य बढाइन्छ ? हामी यो अनुसन्धान गर्दैछौं ।

अहिले १० जना ट्रेडरले शेयर बजारमा धेरै ठूलो ‘ग्याम्बलिङ’ गर्न खोजेका थिए, तर तिनले बिक्री गर्न सकेनन् । यिनै १० जनाको लागि मात्रै देशले नीति ल्याउने हो भने त बर्बाद हुन्छ ।

नियामक निकाय सक्षम भइदिएको भए, पहिलोपटक राइट आउने क्रममा मूल्य बढ्दा अनुसन्धान हुने थियो । त्यति बेला ठाउँको ठाउँ कारवाही भएको भए आज यो दिन आउँदैनथ्यो । यो द्विविधा पनि हुने थिएन ।

तर, हामी उल्टो दिशामा गइरहेका छौं । अब के कमजोर कम्पनीले अगाडि बढ्नै नपाउने ? त्यो कम्पनी बन्द हुनुपर्ने ? साधारणसभामा ७५ प्रतिशतभन्दा बढी सेयरधनीले पारित गरेपछि मात्रै हकप्रद जारी गर्न पाइन्छ ।

कम्पनीका मालिकहरूले हाम्रो अहिलेको स्थिति कमजोर छ, यसको मतलव भोलि कमजोर हुन्छ भन्ने होइन, हामीले नै थप लगानी गरेर कम्पनीलाई स्थापित गर्न सक्छौं भन्ने सहमतिका आधारमा हकप्रद आउने हो । यो लगानीकर्ताको मौलिक अधिकार हो ।

७५ प्रतिशत सेयर होल्डरले सहमति दिएको, एजीएमबाट पास भएको दस्तावेजमा पनि अस्वीकार गर्न पाइन्छ ? भर्न मन नलाग्ने मानिसले नभर्न सक्छ । त्यसलाई अक्सन गरिन्छ ।

त्यति हुँदाहुँदै पनि हामीले हाइड्रो क्षेत्रमा अध्ययन नै गरेर राइट सेयरमा केही नियन्त्रण गर्ने किसिमको नीति ल्याएका छौं । अन्तर्राष्ट्रिय प्रणाली अनुसार यो पनि नगर्नुपर्ने हो ।

तर, हाइड्रोपावर क्षेत्र टाइम वाउण्ड प्रोजेक्ट भएको हुनाले त्यो केसमा केही न केही कन्ट्रोल गर्नुपर्छ भनेर हालै इपानसँग सम्झौता गरेका छौं । त्यो व्यवस्था लागू पनि गरिसकेका छौं ।

त्यसो भए राइट शेयरको नाममा जुनजुन कम्पनीको मूल्य बढेको थियो, तीमाथि अनुसन्धान हुँदैछ ?

राइट शेयर भएकोमा कसरी बढाइयो, मुख्यगरी लगानीकर्ता को थिए, यसबाट कसकसले लाभ पाए- अनुसन्धानका विषयहरू त्यही हुन्छन् । निर्णयहरू कसरी भएका थिए, कोको संग्लन थिए भन्ने विषय हेरिन्छ ।

तपाईंले लामो समय रोकिएको ब्रोकर लाइसेन्स वितरण गर्नुभयो ? त्यो बेला पनि धेरै अवरोध आए, ठूला विवाद भए, तपाईंमाथि पनि प्रश्न उठेको छ नि ?

त्यस विषयमा धेरै प्रश्न उठेजस्तो लाग्दैन । त्यसमा त बरु प्रशंसा नै भएको जस्तो लाग्छ । ब्रोकरको लाइसेन्सको एउटा प्रणाली बनाउन मैले संघर्ष गर्नुपर्यो । यसमा कोटा सिस्टम खारेज गरेर खुला प्रणाली अपनाइयो, सबैले अधिकार पाउनुपर्छ । सबै व्यवसायमा सबैको पहुँच हुनुपर्छ भन्ने सिद्धान्तमा काम गरियो ।

तर, त्यसमा पनि हामीलाई अवरोध भयो । त्यो अवरोध हट्यो अहिले लागु भइसक्यो । तर, यो काममा पनि जसरी अवरोध गरियो, त्यसले मलाई निराश बनाएको छ ।

म २० वर्ष विदेश बसेर फर्केको हुँ । लगानीको दायरा फराकिलो गरौं भनेर म नेपाल र्फकेर आएँ । तर, हाम्रो समाजमा जुन किसिमको सोचाइको प्रभुत्व छ, त्यसले रूपान्तरण हुँदैन । संसारका अरू समाज अघि बढिरहेका छन्, हाम्रो ब्याकवार्ड भइरहेको छ । केही त्रुटि भएको छ भने सच्याउन सकिन्छ, टेबुलमा बसेर वार्ता गर्न सकिन्छ । यहाँ त सिधै चरित्र हत्या (क्यारेक्टर एसासिनेसन) गर्ने परम्परा छ । स्टक ब्रोकरकै लाइसेन्सको सन्दर्भमा मैले जे गरेँ, त्यसभन्दा राम्रो प्रणाली र प्रविधि देखाइदिनुस् न ।

मार्जिन ट्रेडिङको विषय लामो समयदेखि बहसमा छ । तर, त्यो अहिलेसम्म पनि शुरु हुन सकेन, किन हो ?

पहिलाका केही अध्ययनले कानून नै संशोधन गर्नुपर्ने पनि देखाएका छन् । अहिले नै कानुन संशोधन गर्न सकिँदैन । त्यसैले हामीले पुँजीको आधारमा मार्जिन ट्रेडिङका लागि विशेष अवस्था सिर्जना गर्न सक्छौं कि भनेर तयारी गरिरहेका छौं । राष्ट्र बैंक, नेपाल बैंकर्स संघसँग पनि मिलेर हामी समाधान खोजिरहेका छौं ।

कानुन संशोधन हुनु अगाडि नै अहिलेकै प्रणालीमा कमसेकम केही सुधार होस् भनेर हामी लागिरहेका छौं ।

धितोपत्र बजारमा वास्तविक क्षेत्रका कम्पनीहरू धेरैवटा आएका छन्, आउँदै पनि छन् । तर, तिनको बलियो नियामक छैन । त्यस्ता कम्पनीहरूमा लगानीकर्ताहरू ठगिने समस्या बढी देखिएको छ । लगानीकर्ताको संरक्षणमा बोर्डले के सोचिरहेको छ ?

असाध्यै महत्वपूर्ण कुरा उठाउनुभयो । ठोस प्राणलीको विकास र पारदर्शी पुँजीबजारको कुरा गर्दा यो असाध्यै महत्वपूर्ण विषय हो । वास्तविक क्षेत्रका कम्पनीको बलियो नियामक निकाय छैन, भएका निकाय पनि प्रभावकारी छैनन् । यो हाम्रो चिन्ताको विषय हो ।

त्यसमा सुधार गर्न हामीले ३-४ वटा कुरामा त तत्काल सुधारका काम गर्दैछौं । पहिलो दक्षता र विशेषज्ञता भएका स्वतन्त्र सञ्चालकहरू पठाएर कम्पनीहरूको अनुगमन, नियमन गर्न खोज्दैछौं । स्वतन्त्र सञ्चालकहरूको योग्यता, वाषिर्क स्टान्डर्ड रिर्पोटिङ फर्म्याट विकास गरेर लागू गर्दै छौं । यो अन्तराष्ट्रिय अभ्यासअनुरूपकै हुन्छ ।

दोस्रो हामी कम्पनीहरूको डिस्क्लोजरहरूलाई सुधार गरेर आइक्यानको स्ट्यान्डर्ड रिपोर्टिङ फर्म्याटमा परिस्कृत गराउँदै छौं । त्यसको काम भइसकेको छ । चाँडोभन्दा चाँडो बोर्डबाट पास गरेर लागु गर्दै छौं । थप नियमनका लागि सबै नियमावलीहरूमा केही न केही सुधार गर्नैपर्छ । त्यसमा हामी विश्व बैंकसँग सहकार्य गरिरहेका छौं । उनीहरूसँगको सहकार्यमा बनाएको दस्तावेज अर्थ मन्त्रालयमा पठाएका छौं ।

यो कार्यकाल तपाईंले सपना देखेको तर गर्न नसकेको कुरा के हो ?

पहिलो कुरा त सेबोनलाई पूर्ण डिजिटल प्रणालीमा लैजाने काम गर्न बाँकी छ । यसमा केही जग बसेको छ । अर्को हाम्रो नियमनकारी क्षमतामा उल्लेखनीय प्रगति गर्नुपर्यो । आइपीओ प्रणाली भारत र सिङ्गापुरको तहको बनाउनु पर्यो । पुँजी बजारको प्रणालीलाई बैकिङ प्रणालीजस्तै बलियो रूपमा विकास गर्नुपर्यो । अहिले १० जना ट्रेडरले शेयर बजारमा धेरै ठूलो ‘ग्याम्बलिङ’ गर्न खोजेका थिए, तर तिनले बिक्री गर्न सकेनन् । यिनै १० जनाको लागि मात्रै देशले नीति ल्याउने हो भने त बर्बाद हुन्छ । यो सबै कुरा एउटा प्रणालीमा हुनुपर्यो, जसले लगानीकर्ताको हित गर्छ ।

तपाईंले कार्यकाल दोहोर्याउन खोजेको हो ?

मैले सार्वजनिक कार्यक्रममै भनेको छु- म दोहोरिन चाहन्न । तर, बजार र निजी क्षेत्रले तपाईं थप २ वर्ष बस्नुपर्छ भन्नु भएको छ । अर्को जमात फेरि यसलाई जसरी पनि अहिल्यै छोडाउनुपर्छ भनेर लागेको छ । अब परिस्थिति कसरी विकास हुन्छ, त्यो पनि हेरौं । म बसेर यो प्रणाली विकास हुन्छ भने म अगाडि बढ्छु र सरकारले पनि साथ दिनुपर्यो ।

तर, सबैखाले संरचना तयार हुनुपर्यो । धितोपत्र बोर्ड स्वायत्त निकाय बन्नुपर्यो ।

तर, मैले अहिले इमानदारीसाथ भन्छु- मैले दोहोर्याउने सोचेको छैन । त्यही भएर पछिल्लो ३ महिनादेखि हामी पाँचवटा प्रोटोकल निर्माणमा काम गरिरहेका छौं । मैले सरकारसँग गरेको बाचाअनुसारको काम गरिरहेको छु । म मेरो काममा दृढ छु । मैले दोधारे तरिकाबाट काम गरेको छैन । मैले कुनै समूहका लागि काम गरेको छैन ।

भिडियो/तस्वीरः विकास श्रेष्ठ/शंकर गिरी

source https://www.onlinekhabar.com/2023/10/1382064

बस पर्खिरहेको छु।

बस पर्खिरहेको छु।